在中国共产党建党99周年之际,6月29日,中国网络空间安全协会(以下简称“协会”)发布了《2020年中国网络安全产业统计报告》(以下简称“《报告》”),共有4000余人出席线上发布会。《报告》对国内绝大多数具备网络安全技术和产品自有研发能力的网络安全企业进行了梳理、统计和分析,力图全面、客观、清晰地反映我国网络安全市场规模,对系统了解我国网络安全产业发展概况具有重要参考价值。

《2020年中国网络安全产业统计报告》重磅发布!

协会自2019年以来,组织开展了深入的行业调研工作。为进一步发挥好协会参谋助手和桥梁纽带作用,更好地为产业发展服务,协会初次组织数世咨询等国内具有长期开展网络安全行业调研分析经验的第三方调研机构,经过四个月的大量沟通及调研工作,并征求多方专家意见,形成了此份报告。

《报告》将网络安全产业市场规模分为四个统计口径,从“行业总收入”“业务总收入”“技术、产品与服务总收入”“技术、产品与服务纯收入”四个维度分别进行统计,为客观清晰地反映我国网络安全产业的真实状况提供参考。除此之外,《报告》对网络安全业务分类占比情况,网络安全企业收入水平、业务类型、区域分布、上市企业、从业者以及网络安全风险与战略投资趋势等情况进行了分析描述。在此基础上,提出对未来我国网络安全产业的相关发展建议。

据悉,《报告》调研对象700余家,交流访谈500余次,查阅资料5000余份次。在我国网络安全市场规模总体量相对较小的前提下,调研结果能够比较准确地反映我国网络安全产业的真实情况,相关前景预测和产业发展建议,基于调研团队对网络安全行业从诞生到快速发展的多年观察,既可以为相关主管部门制定产业政策提供参考,为网络安全企业制定战略规划提供依据,也可以为市场投融资等重要活动提供数据支撑。

中国网络空间安全协会秘书长李欲晓表示,促进行业的发展和技术的进步是行业协会的初心和使命。任何领域、行业或产业的发展都离不开对历史、现状的准确把握和判断,并以此作为产业健康发展的风向标和指南,此为中国网络空间安全协会发布《2020中国网络安全产业统计报告》的核心立意所在。报告也参考了国内很多研究机构和兄弟行业组织、联盟的相关报告。由于网络安全技术与产业的碎片化和复杂性,报告对国家网络安全产业做出的调研统计分析还很有限,这主要表现在本次统计报告发布内容主要针对的是网络安全产业的运营情况,关系网络安全产业发展未来的技术趋势、市场环境、政策法律、支撑能力等数据分析尚需要进一步调研完善;产业统计仅集中于供给侧能力的初步分析,还缺少对需求侧的调研统计;特别是我会第一次发布此类报告,还需要在机制和能力上逐步完善,扩大调研对象,形成常态调研统计,深入研究分析产业发展特点和规律,逐步完善调查统计工作的准确性、实用性、时效性,为政府宏观决策、产业发展和技术进步提供有力支撑。

《2020中国网络安全产业统计报告》内容摘要

一、术语定义及解释

网络安全企业:本报告所涉及的网络安全企业是指,在中国境内注册,总部设在中国,法定代表人为中国公民,并主要在中国境内开展网络安全业务的企业。

网络安全业务:本报告所称的网络安全业务是指,为了防止攻击、破坏或利用网络与信息系统给国家、社会、机构和个人带来危害,通过市场交易提供的技术、产品与服务。

网络安全行业总收入:本报告所涉及的网络安全行业总收入是指,具有网络安全业务的企业的总收入,其中包括了非安全业务收入。

网络安全业务总收入:本报告所涉及的网络安全业务总收入是指,在网络安全行业总收入中减去非安全业务收入的部分。

网络安全技术、产品与服务总收入:本报告所涉及的网络安全技术、产品与服务总收入是指,在网络安全业务总收入中减去安全集成业务收入的部分。如无特别说明,本报告中所称的网络安全市场规模即网络安全技术、产品与服务总收入。

网络安全技术、产品与服务纯收入:本报告所涉及的网络安全技术、产品与服务纯收入是指,在网络安全技术、产品与服务总收入中减去OEM业务收入的部分。

安全集成业务:本报告所称的安全集成业务是指,通过为用户提供安全技术、产品或服务的解决方案,产品部署及交付,而获得的业务收入;但这些技术、产品与服务主要采购于其他安全企业,并非来自于其原厂安全能力。

原厂安全能力企业:本报告所称的原厂安全能力企业是指,具备网络安全技术或产品自有研发能力,并以提供网络安全咨询、规划、评估、运维、培训、攻防模拟、解决方案等安全服务为主要收入的企业。

OEM业务:本报告所称的OEM业务是指,企业没有自有研发某种安全产品,而是通过采购原厂产品然后按照用户需求对产品进行一定程度的改造,最终以自有品牌名义进行销售的业务。

网络安全企业从业人员:本报告所称的网络安全企业从业人员是指,与网络安全企业签订劳动合同的正式员工。

二、调研对象及范围

国内经营网络安全业务的企业多达数千家,但通过长期的行业调研和统计工作积累,本报告认为具备原厂安全能力,并在公开市场具备一定知名度的网络安全企业为500余家。为集中反映网络安全供给侧的真实产业情况,本报告的调研对象即为这500余家原厂安全能力企业,除此之外,以下情况暂未列入本报告统计范围:

◆本报告中的数据统计范围为中国内地,不包括港、澳、台在内。

◆不在公开市场上进行交易的网络安全业务收入。

◆安全业务收入在企业总收入中占比小于50%的企业,不统计其非安全业务收入,只统计其安全业务收入。

◆不具备原厂安全能力的企业,如分销商、渠道商、代理商,以及不具备安全解决方案或安全咨询规划能力的集成商。

◆信创领域中的非网络安全产品,如芯片、操作系统、数据库、办公软件、主机、服务器、存储等信息技术和信息系统等产品收入。

◆从事网络安全业务的非企业主体,如研究、测评、培训、高校、智库等机构。

三、国内网络安全产业概况

1、市场规模统计

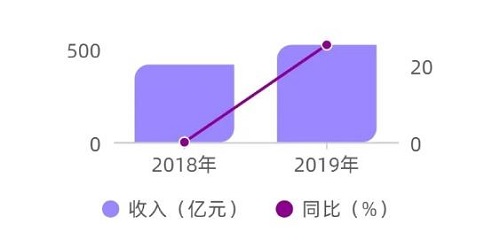

2019年国内网络安全技术、产品与服务总收入约为523.09亿元,同比增长25.37%。在2017年至2019年期间,2018年网络安全市场规模年复合增长率为28.98%,达到历史最高。到2023年底,中国网络安全市场规模将突破千亿元。

2、业务分类占比

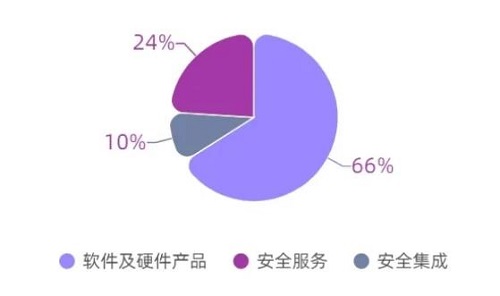

2019年,软件及硬件产品收入约占安全业务总收入的66%,安全服务收入约占安全业务总收入的24%,安全集成收入约占安全业务总收入的10%。

国内三大类网络安全业务,硬件产品占比较大,软件第二,安全服务第三。但随着合规驱动走向需求驱动的转变趋势,硬件占比逐年减少。预计未来两年,软件和服务的占比将与硬件持平。

据统计,全球网络安全业务年收入超过10亿美元的企业不到20家,其网络安全业务收入总和还未达到全球市场的40%。值得关注的是,安全咨询业务占全球网络安全市场的20%左右,而国内第三方安全咨询服务的收入占比极低。

3、网络安全企业概况

(1)收入水平

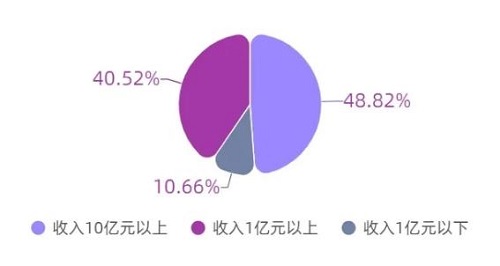

2019年,我国有13家企业网络安全业务年收入超过10亿元,占网络安全业务总收入的48.82%,平均收入为22.31亿元;收入1亿元以上的共94家,占比40.52%,平均收入为2.56亿元;收入1亿元以下的企业近400家,占比10.66%。

从各企业收入水平的占比情况来看,网络安全市场“没有寡头,只有诸侯”的格局明显,同时碎片化现象非常突出。这种情况也与全球网络安全市场的格局相似。

(2)区域分布

北京作为全国政治、文化、国际交往、科技创新中心,安全企业数量和安全收入水平居显著领先地位,此外,广东、浙江、四川、福建、上海、山东和江苏等经济发达地区也位列前茅。

(3)上市企业

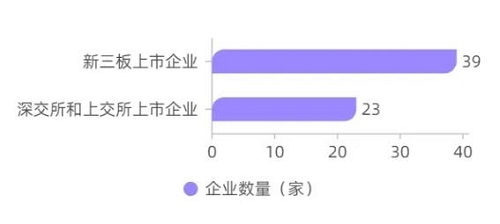

据不完全统计,目前国内网络安全上市企业共计62家,其中,深交所和上交所上市企业23家(含安全业务收入少于50%的上市企业8家),新三板上市企业39家。

2015年至2017年国内大量网络安全企业在新三板上市,2017年达到高峰。到2019年,共有66家企业在新三板上市。但是,近年来由于投资资产门槛较高,企业达不到融资目的,截至2019年底,已有26家网络安全企业从新三板退市。目前,在新三板尚有39家网络安全企业。

(4)网络安全企业从业者

据统计,2019年网络安全企业从业人员约为10万人(含主板和新三板企业从业人员4.51万人),其中研发/技术人员约占58.45%,从业人员同比增长16.04%。

四、国内网络安全资本市场概况

一方面,从投融资金额和数量可以看出,云安全、数据安全、移动安全、身份安全和工控安全均为近几年来的市场投融资热点。

网络安全风险与战略投资金额呈逐年上升趋势,即使在2018年下半年至2019年上半年的资本市场“寒冬期”,也未受明显影响。2017年至2019年是融资高峰期,每年的融资企业数量均在50家以上。

另一方面,2019年上交所科创板的成立,四家网络安全企业完成IPO,募集资金净额近30亿元,给网络安全企业的发展增添了强劲信心,并为网络安全领域资本退出提供了良好的通道。值得期待的是,2020年深交所创业板注册制的落地,无疑将在网络安全企业的成长与发展方面给予有力的支撑。

写在后面

今年是“十三五”规划收官之年,也是“十四五”规划起步之年,下一步协会将与会员单位、广大业界同仁、专家学者一道,把产业统计工作常态化、系统化,摸清产业底数,为网络安全产业的健康和可持续发展继续贡献力量。

(本文转载自51CTO)

Copyright © 2017-现在 www.aoshanyun.com. All Rights Reserved. 傲闪云 版权所有 四川傲闪科技有限公司 蜀ICP备2022019824号

傲闪云执有《中华人民共和国增值电信业务经营许可证》B1-20230080 牌照并依法经营